「M&A」ってなに?|M&Aをする前に知っておきたい主要な用語をご紹介

こんにちは!

不動産会社専門 M&A 仲介サービス”ReSMA”運営事務局です。

このページでは、不動産会社の譲渡に限らず、M&A でよく使用される用語をまとめて紹介しています。より理解を深めるためにも、ご活用ください。

★ページの最後には、弊社が提供している不動産会社専門M&Aサポートサービスの詳細ページやアドバイザーにLINEで簡単に問い合わせ(無料)ができるリンクを載せていますので、ご興味をお持ちの方は、是非そちらをクリックしてみてください!

目次

- 1 あ行

- 2 か行

- 2.1 会社分割

- 2.2 加重平均資本コスト( WACC / Weighted Average Cost of Capital )

- 2.3 合併

- 2.4 株価収益率( PER/ Price Earnings Ratio )

- 2.5 株価純資産倍率( PBR / Price Book-Value Ratio )

- 2.6 株式移転

- 2.7 株式公開買付( TOB / Takeover Bid )

- 2.8 株式交換

- 2.9 株式譲渡

- 2.10 監査法人

- 2.11 企業価値

- 2.12 期待収益率

- 2.13 基本合意

- 2.14 基本合意書( MOU / Memorandum of Understanding )

- 2.15 吸収合併

- 2.16 吸収分割

- 2.17 クラウンジュエル

- 2.18 クロージング

- 2.19 経営資源

- 2.20 現在価値( PV/Present Valeu )

- 2.21 コーポレートガバナンス

- 2.22 ゴールデンパラシュート

- 2.23 コストアプローチ

- 2.24 コントロールプレミアム

- 3 さ行

- 4 た行

- 5 な行

- 6 は行

- 7 ま行

- 8 ら行

- 9 わ行

- 10 英数

- 11 終わりに

- 12 不動産会社の M&Aはセカチャレにご相談ください

あ行

アドバイザー

M&A の仲介および手続き上のアドバイスをする会社や人物のこと。M&A においては、M&A アドバイザーや財務アドバイザーなど詳細の意味を加える場合がある。

アドバイザリー契約

社外の専門家や事業者から業務において専門的な知識、助言や提案を得るために結ぶ契約のこと。幅広いビジネスシーンで登場し得る契約だが、一般的にアドバイザリー契約といえばM&A に関する仲介依頼契約を指すことが多い。

インカムアプローチ

M&A における企業評価方式の 1 つで、将来利益を基準とする方法。利益、キャッシュフロー、配当などの将来期待できるリターンを現在価値に還元評価し、企業価値・事業価値を算定する方式。

インサイダー取引

上場会社の関係者等が、業務等に関する重要事実を知り、その事実の公表がされる前に当該上場会社の株式の売買等をする行為。「内部者取引」とも呼ばれる。

営業権

M&Aにおける営業権とは、買収価格が売却企業の純資産額を上回る場合の差額を指す。一般的に収益力が高いほど営業権が高くなる傾向にある。

エグゼキューション

M&A における一連の事務手続き等の実行および管理をすること。案件の創出を行うことをオリジネーション、そのあと案件のクロージングに至るまでの様々な手続きをフォローすることをエグゼキューションと呼ぶ。

黄金株

「拒否権付株式」のこと。株主総会の決議事項は、通常の株主総会に加えて、拒否権付株式の株主を構成員とする株主総会の決議が必要となる。

オリジネーション

M&A における案件の発掘や提案を行う活動領域のことで、M&A の売り手と買い手のマッチングに関わる業務を指す。そのあとのクロージングに至るまでの手続きはエグゼキューションという。

か行

会社分割

会社法人の組織再編行為。会社の事業の全てまたは一部を既存の他会社に承継させる場合を吸収分割、新しく設立する会社に承継させることを新設分割という。

加重平均資本コスト( WACC / Weighted Average Cost of Capital )

株式資本コストと負債資本コストの加重平均値。企業価値評価における割引率として一般的である。

合併

複数の会社が法的に 1 つの会社になること。種類として吸収合併と新設合併がある。実際は、吸収合併がほとんどで新設合併が行われる例は稀である。

株価収益率( PER/ Price Earnings Ratio )

株価の割高・割安を判断する指標。株価を 1 株あたりの当期純利益で割った値のこと。時価総額が当期純利益の何倍かを示す。

株価純資産倍率( PBR / Price Book-Value Ratio )

株価の割高・割安を判断する指標。株価を 1 株あたりの純資産で割った値のこと。時価総額が純資産の何倍かを示す。

株式移転

企業組織再編の 1 つで、持株会社(ホールディングカンパニー)を作る際に用いる。1 または 2 以上の株式会社が発行済株式の全てを新たに設立する株式会社に取得させること。新設の会社が完全親会社、その他の会社が完全子会社になる。

株式公開買付( TOB / Takeover Bid )

企業や個人が、株式を大量に買い取ることで、その企業の経営権を取得する手続きのこと。買い取りたい企業の株式を保有する不特定多数の株主に対して、事前に「期間・価格・株式数」を告知し、株式の買付を呼びかける。通常の株式市場での買付と異なり、株式市場外で直接行われる。

株式交換

企業組織再編の 1 つで、相手企業を完全子会社化する際に用いる。対象会社の発行済株式の全てを完全親会社となる会社に取得させる。現金ではなく株式でやり取りが行われるため、株価が高ければ巨額の買収ができる。

株式譲渡

M&A 手法の 1 つ。株式を譲渡することで経営権を取得する方法。会社名や債権債務、契約関係等の全てが引き継がれる。手続きが比較的簡単で短期間であることから中堅・中小企業の M&A では多く採用されている。

監査法人

財務書類の監査等を組織的に行うことを目的とした法人。公認会計士法に基づき、社員となる 5 名以上の公認会計士が共同して設立する必要がある。

企業価値

会社の価値を示す指標の 1 つで、会社全体の経済的価値のこと。

期待収益率

ある資産運用で将来獲得が予想される儲けの平均的な収益率。

基本合意

買い手と売り手の両者において、譲渡価額、譲渡日、スケジュール等の M&A に関わる基本条件を合意すること。一般的に基本合意の際、基本合意書( MOU )の締結が行われる。

基本合意書( MOU / Memorandum of Understanding )

M&A の当事者間で、基本条件(譲渡価額、譲渡日、スケジュール等)についての合意に至った事を確認するために取り交わす契約書のこと。通常法的な拘束力はなく、全てのM&A案件で基本合意書を締結する必要はないが、取引の実現度を高めるものである。

吸収合併

1 つの会社を存続会社とし、その他すべての会社は消滅会社となる合併手法。消滅会社が保有する権利義務の全ては存続会社に包括的に承継される。

吸収分割

組織再編の 1 つであり、会社がもつ事業に関する権利義務の一部または全てを既存会社に包括的に承継することを指す。

クラウンジュエル

絶対的買収への防衛策のひとつ。買収者の魅力となる資産や事業を意図的に売却・分社化することで買収意欲を低下させる手段のこと。直訳すると「王冠の宝石」で、王冠から宝石を取り出し、価値を減少させるイメージに由来する。

クロージング

M&A において株式譲渡、事業譲渡等の一連の取引が完了すること。一般に最終契約を締結し、必要な代金決済まで終えた状態を指す。

経営資源

ヒト・モノ・カネなど、企業が経営していくために必要な要素のこと。

現在価値( PV/Present Valeu )

将来受け取ることが予想されるお金を現時点で手にした場合、価値がいくらになるか計算した金額のこと。例えば、同じ 100 万円でも 1 年後に手元に入ってくるより、現在保有しているほうが価値が高い。

※「^」は乗数、nは年数を表す

コーポレートガバナンス

企業が経営するうえで、経営者は間接的または直接的に影響を受ける株主らの利益の最大化を実現する責任を負っている。コーポレートガバナンスとは、その責任を適切に果たしているか、企業経営を管理・監督する仕組みのことを指す。

ゴールデンパラシュート

絶対的買収への防衛策のひとつ。買収を仕掛けられた場合に、被買収企業の経営陣や役員などが、自らの解任に伴い、高額の退職金や報酬をもらえるような契約を結んでおくこと。

コストアプローチ

企業買収における主な企業評価方法の1つで、賃借対照表の純資産価値に着目した評価手法のこと。

コントロールプレミアム

会社の株式を取得する取引において、支払対価に上乗せされる「支配権を獲得することにより生まれるメリット」のこと。

さ行

財務アドバイザー

財務・金融等の課題について、アドバイスを行うこと。特に M&A においては、M&A における価格・条件交渉のアドバイスを行う投資会社やコンサルティング会社およびそれらを行う人間を指す。

最終契約

M&A 取引における両者の最終的な合意のこと。

最終契約書( PA / Purchase Agreement・DA / Definitive Agreement )

M&A の最終契約時に締結する契約書のこと。「 Purchase Agreement( PA )」や「 Definitive Agreement( DA )」ともいう。基本合意と異なり、法的拘束力を有する。

債務超過

企業の負債が資産を上回る状態のこと。

三角合併

合併の際、消滅会社の株主に対し、存続会社の株式ではなく存続会社の親会社の株式を合併の報酬(対価)として支払う手法のこと。合併の当事者である存続会社と消滅会社に加え、買い手の親会社が関わることから「三角」合併という。

残余財産

会社を解散・清算する際、債務の支払いを行った後に残った資産のこと。

時価純資産法

企業買収における主な企業評価方法の1つであるコストアプローチの計算手法である。時価評価した資産から、時価評価した負債を差し引いた純資産を企業価値とする。

事業承継

会社の経営を後継者に引き継ぐこと。

事業譲渡

M&A 手法の1つで、会社がもつ事業の全部または一部を選択して他の会社に売買すること。譲渡内容には事業を構成する資産(建物、在庫、社員、顧客)や負債を含む。

シナジー効果

M&A によって複数の要素が組み合わさることで、その企業価値が単に 1 + 1 = 2 になるのではなく、3 にも 4 にもなる相乗効果のこと。

資本コスト

事業をおこなうための資金調達にかかる費用のこと。

ショートリスト

実際に M&A を行いたい相手企業の候補リスト。候補先企業をリストアップしたロングリストを一定条件で絞り込んだもの。

新設合併

全ての法人格を消滅させ、新たに設立する会社を存続会社とすること。消滅会社が保有する権利義務の全てを新設した存続会社が包括的に承継する。

新設分割

組織再編の1つであり、会社がもつ事業に関する権利義務の一部または全てを新たに設立する会社に承継することを指す。

スキーム

M&A をおこなう当事者が、M&A を実行することや資金調達等をするための「手法」を指す。

スクイーズアウト

大株主が少数株主の保有する株式を強制的に買い取ることで対象会社から排除し、完全子会社化を行う取引のこと。

スピンオフ

企業の特定事業や部門を切り離し、経営を独立させること。通常、親会社との資本関係は継続される。

ストラクチャー

M&A をおこなう際の具体的な手順や方法のこと。スキームとも呼ばれる。

成功報酬

M&A が実際に成立した際に、依頼者が金融機関や仲介会社等に支払う報酬のこと。料金体系は仲介会社によって異なる。

税理士法人

税理士法に基づき 2 名以上の税理士が共同して設立する法人のこと。

た行

第三者割当増資

企業の資金調達方法の 1 つで、既存の株式ではなく特定の第三者に対して新しく株式を発行すること。M&A の実施や取引先との関係安定化を図るなどの目的で使われる。

チェンジオブコントロール条項( COC 条項 / change of control 条項)

M&A などで、一方の企業に経営権や支配権の変更・移動が発生した場合の対応についての条項。契約内容に制限を設けたり、契約解除を可能にすること等を規定として設ける事ができる。

着手金

一般的に M&A において、譲渡や買収依頼を正式に仲介会社へ依頼する際に支払う費用。着手金の水準は仲介会社により異なる。

ディスクロージャー

企業が投資家、株主、取引先等の経営をする上で影響を与える関係者に対して、経営実績や、財務状況等の企業情報を開示すること。

デューデリジェンス( DD/ Due Diligence )

M&A を実行するにあたり、買収前に買収対象会社のリスクや価値を評価するためにおこなう詳細調査のこと。買収の最終判断として有効なため、実施されることがほとんどである。

独占交渉権

買い手企業が売り手企業に対して、一定の期間自分とだけ交渉できるようにする権利のこと。その期間は、他の買い手企業がより良い条件を提示してきたとしても交渉することはできない。

な行

ネームクリア

秘密保持契約( NDA・ CA )の締結後、買い手候補企業に対して譲渡対象となる社名等の企業情報を開示すること。

のれん

M&A で支払った買収価格のうち、売り手の純資産額を上回った差額のこと。また、ブランド力や企業が有するノウハウ等の無形資産が持つ価値を表す。

ノンネームシート

譲渡対象となる企業情報を匿名でまとめた概要書のこと。内容については特定させないことが重要であるため、業種、地域等のポイントを絞って記載する。仲介会社が買い手候補先へ案件の打診を行う際に使用する。

は行

買収

ある企業が他の企業の事業部門あるいは経営権を取得すること。新たに自社で事業を立ち上げる場合に比べて、既に展開されている事業や企業を取得するため、時間の節約に繋がるというメリットがある。

買収監査

買収前に、買収対象企業に対して行う調査のこと。買い手側が事業リスク、財務状況等の正当化を判断するために実施される。

買収ファンド

複数の投資家から集めた資金で企業を買収し、経営改革等で企業価値を高めた後に転売もしくは上場させることで利益を稼ぐ団体または組合のこと。

ハッピーリタイア

豊かな老後資金を確保したうえで退職・引退し、悠々自適の生活を送ること。

秘密保持契約( NDA / Non – Disclosure Agreement 、

CA / Confidentiality Agreement )

M&A 取引の際に、相手企業または仲介会社と締結する契約のひとつ。一般に開示されていない自社の秘密情報を、不正に利用されたり情報漏洩するのを防ぐために締結する。本格的な取引の検討が開始される際に行う。

表明保証

売り手が買い手に対して、企業に関する財務や法務等の事項が事実であることを表明し、その内容を保証すること。

ファイナンシャルアドバイザー( FA / Financial Adviser )

M&A の計画や交渉等、実行においてのアドバイスをする専門的な知識をもつ人物のこと。

フィナンシャルバイヤー

経営改善等で企業価値を向上させたのちに売却して得られる利益を目的として、M&A を行う買い手企業のこと。株価を引き上げることに徹底し、短期間で株式を売却する傾向がある。

ファンド

複数の投資家から集めた資金を運用し、得た収益を還元する仕組み

プライベートエクイティ( PE / Private Equity )

未公開株式(非上場企業の株式)のこと。また、未上場企業の株式へ投資することを「 PE ファンド」という。

フリーキャッシュフロー( FCF / Free Cush Flow )

企業が本来の事業活動を通じて得た資金(キャッシュフロー)の中で自由に使うことができる額のこと。日々のビジネスで得た資金から、投資金や必要費用を引いて最終的に手元に残るお金。

ポイズンピル

絶対的買収への防衛策のひとつ。あらかじめ既存株主に対して、絶対買収者が一定割合以上の株式を取得した際に新株を割安で獲得できる権利(新株予約権)を割り当てておく方法。付与された新株予約権が行使された場合、株式市場に出回る株式数が多くなるため絶対的買収者の持株比率が低くなり、株式の大部分を保有することが難しくなる。

ホワイトナイト

絶対的買収への防衛策のひとつ。絶対的買収を仕掛けられた対象企業側に立つ友好的な企業や個人を指す。その企業に友好的な買収もしくは合併をしてもらい、絶対的買収に対抗する。

ま行

マーケットアプローチ

企業買収における主たる企業評価方法の1つで、対象企業と類似する上場企業の株価比較や、財務状況を参考に企業価値を評価する方法のこと。

マネジメントバイアウト( MBO / Management Buyout )

自社の経営陣が、その企業の一部もしくは全部を買収して経営権を握ること。経営陣の自己資金のみで買収を行うケースもあるが、上場企業の場合、多額の資金が必要となるためレバレッジドバイアウト( LBO )による買収手法を使うことが多い。

マネジメントバイイン( MBI / Management Buy – in )

マネジメントバイアウト( MBO )類型のひとつで、投資家やファンド、金融機関などが企業を買収し経営権を握ること。買収後に、外部から経営陣を送り込んで再建し、企業価値を高める。

みなし配当

会社法上の配当金ではないが、税務上は配当金として扱われるもの。配当金と同様に、課税関係が生じる。

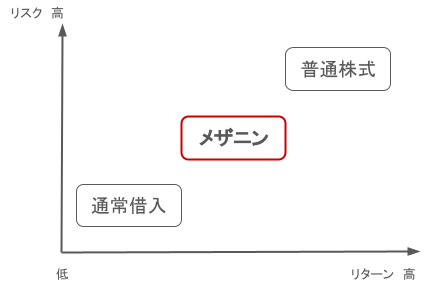

メザニン

メザニンは弁済順位(※)が通常借入より劣後する借入で、金利が高い。しかし、普通株式よりは金利が低く、余剰金の配当や残余財産の分配順位が高い。そのため、通常の借入と普通株式の中間に位置することから中二階の意味をもつメザニンと呼ばれる。

※弁済・・・借りたお金を全額返すこと

持分プーリング法

企業合併において、合併会社が合併対象会社の資産・負債を帳簿価額のまま引き継ぐ方法のこと。

ら行

リスクプレミアム

リスクに応じて投資家が期待する上乗せ分の収益のこと。リスクのある資産の期待収益率から、無リスク資産の収益率を引いた差。

リテイナーフィー

一定期間継続している業務に対して支払われる顧問手数料のことで、着手金をリテイナーフィーと呼ぶこともある。M&A 仲介会社によっては、成功報酬とは別に一定期間の調査や訪問等の業務に対して費用が必要となる場合がある。

レーマン方式

移動した資産の金額に応じて一定の割合を乗じて算出する方式のこと。M&A 仲介の成功報酬で用いられる一般的な計算方式。

レバレッジ効果

少ない投資資金で、大きな利益を生み出す効果のこと。レバレッジとは少しの力で大きな作用を生み出す「てこ」の意味。

レバレッジドバイアウト( LBO / Leveraged Buyout )

買収対象企業の資産や将来のキャッシュフローを担保に買収資金の一部を調達して買収を行う。少ない資金で買収を行うことができるが、一般的にリスクが高いため、高金利であることが多い。

ロングリスト

M&A の初期段階で、対象となる候補先(譲渡希望からみて買収候補先、買収希望からみて譲渡候補先)を一定条件でリストアップしたもの。さらにロングリストから一定条件で絞り込んだものをショートリストという。

わ行

ワラント

一定の期間内に、あらかじめ決められた株価で発行会社の新株を購入できる権利のこと。「新株予約権」とも呼ばれる。

割引率

将来得られる金銭を、現在価値に換算する際に用いられる指標。M&A においては DCF 法で企業価値の評価を求める際、通常、加重平均資本コスト( WACC )と呼ばれる割引率を使用する。

英数

DCF 法( Discounted Cash Flow )

事業活動が将来生み出すと予想されるキャッシュフローを、一定の割引率を用いて現在価値に割り戻す評価方法。M&A 分野では主要な評価方法であり、DCF法では、フリーキャッシュフロー( FCF )の合計値を加重平均資本コスト( WACC )で割り引いて算出する。

EBITDA

減価償却前・利払前・税引前の利益を指す。減価償却費や利益に関する税率などは企業によって異なるため、企業価値の評価や比較をする際は、控除前の利益が有効である。

EPS

1株あたりの純利益。株式の投資価値を測定する指標になる。

EV( Enterprise Value )

評価対象企業の事業価値のこと。企業が将来稼ぐと見込まれるキャッシュフローの現在価値のことを指す。

利子をつけて返さなければならない有利子負債と、企業の事業活動と別の資産から生まれる価値である非事業資産を合計したものが純有利子負債であり、これに株式時価総額を加算したもの。

IFRS( International Financial Reporting Standards )

「国際財務報告基準」と訳される。国際会計基準審議会( IASB )によって設定される会計基準のこと。グローバル化に伴い、統一された会計基準を採用する風潮から IFRS を採用する国が増えている。

IRR( Internal Rate of Return )

「内部収益率」と訳される。投資額と投資から得られるキャッシュフローの現在価値が等しくなる割引率のこと。

M&A

「 Mergers(合併)」and「 Acquisitions(買収)」の頭文字をとったものであり、一般的に企業の合併・買収を指す。

M&A ブティック

M&A のアドバイスやサポートを専門的に行う集団のこと。

基本的に買い手・売り手のどちらか一方の立場でアドバイスし、M&A 業務を支援するが、仲介形式で交渉の仲立ちをする場合もある。

PMI(Post Merger Integration)

M&A 成立後の組織統合マネジメントのこと。売り手・買い手、両社の間で戦略・管理体制・情報システム・従業員等を有効的に機能させるために組織上の問題に対処する。企業買収により期待されるシナジー効果を得られるかどうかは PMI が大きく関わる。

終わりに

今回はM&Aでよく使用されている用語をまとめてご紹介してきました。M&Aに関する知識を深める一助となれば幸いです。

今後も役立つ情報をお届けできるよう努めてまいりますので、どうぞご期待ください!

また、他にも不動産会社M&Aの動向や事例など興味深い記事を多数ご用意しておりますので、是非一度ご覧ください。

当社ブログページ https://res-ma.com/helpful/

不動産会社の M&Aはセカチャレにご相談ください

不動産会社のM&Aを検討する際は、まず専門家に相談することが大切です。

不動産会社専門のM&Aプラットフォーム「ReSMA」は、不動産会社のオーナーと不動産会社を買収したい人をつなげるとともに、プロのアドバイザーが条件交渉や各種契約をトータル的にサポートしております。

まずはお気軽にご相談ください!

★ReSMAのサポートについて詳細を知りたい方は こちら(HPへ移動します)

★LINEでお手軽問い合わせ 不動産会社の「買収」に興味がある方